Fiscalité, Innovation

[FISCALITE INNOVATION] Les évolutions du nouveau Guide CIR MESR d’août 2024

Date de publication : 10/06/24

Le Crédit Impôt Recherche (CIR) permet de récupérer près d’un tiers des dépenses affectées à la R&D. Il s’agit d’un dispositif de plus en plus plébiscité par les entreprises, notamment industrielles. Cependant, la définition de la R&D (Recherche et Développement) sur laquelle il s’appuie reste largement méconnue. Alors que le R de R&D ne pose aucun problème, les entreprises françaises estiment souvent, à tort, que le D, c’est-à-dire les activités de développement, est exclu. Or si les critères sont respectés, il est tout à fait possible de valoriser les activités industrielles.

Le CIR est un dispositif fiscal français, accessible à tout organisme soumis à l’Impôt sur le Revenu (IR) ou à l’Impôt sur les Sociétés (IS). Il est régi par le quater B II b de l’Article 244 du Code Général des Impôts. Celui-ci a soufflé sa quarantième bougie l’année dernière et a connu bon nombre d’évolutions depuis sa création.

Il permet aujourd’hui de récupérer, sous forme de crédit d’impôt, une partie des dépenses affectées à des opérations de R&D au cours d’une année donnée (à minima 30%).

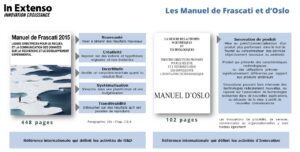

Comme cela est indiqué dans le Bulletin Officiel des Impôts, la définition des opérations de recherche éligibles au crédit d’impôt s’appuie sur le Manuel de Frascati, méthode type proposée pour les enquêtes sur la R&D expérimentale, élaborée par l’Organisation de coopération et de développement économiques (OCDE). Le Manuel de Frascati constitue la référence internationale pour la définition du périmètre des activités de R&D.

Ce manuel est très détaillé avec 448 pages dans sa dernière mouture. Mais il reste de nombreuses zones de flous et il ne permet pas toujours de tracer une ligne nette entre activité R&D et activité technique non-R&D.

Selon le Manuel de Frascati, une activité de développement de produit, de procédé ou de service doit respecter plusieurs critères pour considérer qu’elle relève de la R&D.

Le respect de ces critères permet de discriminer les activités de développement au sein d’une entreprise en les associant au « Développement Expérimental » (éligible au CIR) ou au « Développement classique » (non éligible).

Les deux critères principaux à connaître pour tracer cette démarcation sont :

Le critère de nouveauté implique que le projet de développement doit impérativement viser un dépassement de l’existant, en réalisant soit une innovation de rupture, soit un progrès substantiel. Pour le CIR, l’existant correspond à l’état de l’art, à savoir l’intégralité des connaissances mondiales accessibles. Le dépassement de l’existant doit impliquer l’exploration d’hypothèses (nouvelles) et doit, puisqu’il y a dépassement de l’état de l’art, conduire à la génération de nouvelles connaissances.

Outre le critère de nouveauté, le projet doit respecter un second critère : la levée d’incertitude technique. L’incertitude technique est liée à l’existence de problématiques/verrous techniques ou technologiques qui devront être impérativement levés pour atteindre les objectifs. Le terme « incertitude » est ici très parlant, puisqu’en théorie, en la présence de telles problématiques qui ne trouvent pas de réponse dans l’état de l’art, l’atteinte des objectifs ne peut être garantie en début de projet.

En résumé, un projet de développement de produit, procédé ou services peut être valorisé au CIR à condition qu’il vise une nouveauté et que l’atteinte de l’objectif revête une complexité technique démontrable. Si le plus dur aura été d’avoir la bonne idée, puisque la mise en œuvre est simple, il ne s’agira pas de R&D mais plutôt d’Innovation. Il faudra, dans ce cas de figure, se tourner vers le Crédit Impôt Innovation (CII) (voir plus bas).

Une fois cette définition connue et comprise, il apparaît qu’il n’y a pas d’incompatibilité entre CIR et l’activité industrielle.

Selon les statistiques du Ministère de l’Enseignement supérieur, de la Recherche et de l’Innovation (voir notre article « Enquête MESRI : notre analyse des chiffres clés du CIR 2021 »), l’industrie manufacturière capte 60 % de la créance CIR chaque année. Les 6 premières branches sont l’électricité et l’électronique (15%), le pharmaceutique (12%), l’aéronautique (7%), l’automobile (7%), la chimie (5%) et la mécanique (4%).

Les sujets fréquemment rencontrés dans les dossiers CIR concernent le développement :

Cette liste, loin d’être exhaustive, donne un aperçu d’activités de développement potentiellement éligibles au CIR, à condition qu’elles s’accompagnent d’un réel progrès dans l’acquisition de nouvelles connaissances et qu’elles impliquent de se confronter à des problématiques techniques avec des questionnements scientifiques sous-jacents.

Pour les PME uniquement, il est également possible de valoriser un projet de développement produit, destiné à la vente, au CII. C’est cette fois le Manuel d’Oslo qui en définit les contours et sur lesquels s’appuient le Bulletin Officiel des Impôts.

Ce dispositif est plus simple d’approche car il n’impose pas la notion d’incertitude technique. La nouveauté s’appréciera également différemment puisque le référentiel sera l’état du marché et non l’état de l’art.

En résumé, un projet de développement produit innovant, mais sans complexité particulière, pourra trouver une seconde voie de valorisation avec le CII. Cependant, les performances supérieures du produit s’apprécieront côté utilisateur externe. Ainsi, une innovation de procédé interne ne serait pas éligible. Cependant, si la machine est destinée à la vente, les deux possibilités vous sont offertes : le CIR et le CII, selon la nouveauté et la complexité.

En cas de contrôle fiscal, les attentes de l’administration sont fortes concernant la justification de l’éligibilité d’activités de développement. Il est impérativement nécessaire d’anticiper ce fait et de bâtir un dossier justificatif robuste. Nous le constatons dans nos accompagnements d’entreprises innovantes, plus nous nous éloignons de la recherche fondamentale et plus les exigences sont élevées.

Les jurisprudences les plus fréquentes sur le développement expérimental, dans le cadre du CIR, reprochent le plus souvent des améliorations non substantielles ou de simples perfectionnements « se bornant à combiner des techniques existantes ».

En effet, en cas de contrôle fiscal, l’éligibilité d’un projet donné sera évaluée à partir de sa retranscription écrite dans le dossier descriptif fourni par l’entreprise. Le dossier doit donc être constitué de manière rigoureuse et consciencieuse avec une mise en avant de la progression de l’état de l’art pour le CIR et de l’atteinte des performances supérieures pour le CII. Cela permet de s’épargner de longs débats et risques de redressement dommageables pour l’entreprise.

Enfin, il est important de bien pointer le temps passé sur les développements, un process que l’on sait encore plus complexe à mettre en œuvre pour un site industriel comparé à un centre de recherche. L’accompagnement à l’obtention du CI peut alors inclure l’aide à la mise en place d’un suivi des temps précis et rigoureux pour prouver la réalité des travaux réalisés (voir notre article).

Les projets industriels ne sont pas incompatibles avec la définition de la R&D sur laquelle s’appuie le dispositif CIR.

Il s’agit principalement de déterminer si les projets de développement respectent les critères d’éligibilité mentionnés précédemment, puis d’établir une stratégie de documentation du projet pour être en capacité de faire la démonstration de son éligibilité, en cas de contrôle fiscal.

Que ce soit pour identifier les activités éligibles ou pour les justifier, il est fortement recommandé de se faire accompagner afin de récupérer l’intégralité du CIR auquel la société peut prétendre, tout en sécurisant au maximum la déclaration et la justification.

Nos équipes sont à votre service pour vous aider à déterminer vos enjeux CIR sur vos activités techniques, qu’elles soient industrielles ou non.

Auteur : Adrien Lescarboura, Manager Conseil en Fiscalité de l’Innovation

Téléchargez notre plaquette « Fiscalité de l’Innovation »

(sélectionnez « Présentation de l’offre Fiscalité de l’innovation » comme document souhaité)

Fiscalité, Innovation

[FISCALITE INNOVATION] Les évolutions du nouveau Guide CIR MESR d’août 2024

CIR / CII, Fiscalité

[FISCALITE INNOVATION] Enquête MESRI : notre analyse des chiffres clés du CIR 2021

Innovation, News

#Classement

[RANKINGS] Décideurs Magazine confirme l’excellence de nos expertises en innovation

Fiscalité, Innovation

[FISCALITE INNOVATION] Remise en question du retraitement des subventions de l’assiette du CIR

Innovation, News

L’industrie de la Défense face à l’urgence d’accélérer l’innovation, grâce à l’open innovation

Fiscalité, Innovation

[FISCALITE INNOVATION] Comment récupérer ses créances de CIR et CII pour pouvoir financer sa R&D ?